CLIQUEZ ICI >

À RETENIR AVANT DE LIRE TOUT LE RESTE

- Le SP500 reste la base solide d’un portefeuille : 500 entreprises, diversification, stabilité, rendement historique.

- Le Bitcoin est un actif spéculatif, désormais institutionnalisé, mais toujours ultra‑volatile.

- Le stablecoin n’est pas un investissement, seulement un parking numérique.

- La France reste un pays de joueurs, pas d’investisseurs : la crypto y attire plus que la bourse.

- L’explosion de l’offre crypto rend le marché dangereux, saturé et manipulable.

Bitcoin, SP500, Stablecoin — à chacun son rôle

Bitcoin, SP500, Stablecoin: spéculer, construire ou stationner?

Le Bitcoin devait tuer les banques centrales. Libérer l’individu. Renverser l’ordre monétaire. Résultat? Il est devenu un actif spéculatif, instable, imprévisible.

Et pendant ce temps, le SP500 continue de faire ce qu’il fait depuis 100 ans: enrichir les investisseurs patients.

📈 Le SP500, c’est 500 entreprises américaines, diversifiées, solides, rentables.

📉 Le Bitcoin, c’est une seule ligne dans votre portefeuille, avec des montagnes russes à la clé.

💤 Le stablecoin vous rassure… sans rien vous rapporter.

Mais attention: le Bitcoin devient plus accessible. Les ETF physiques débarquent. BlackRock s’y met. Même Trump en fait une réserve stratégique.

Mais alors, quel rôle leur donner dans votre stratégie?

- Le SP500 est votre base solide: 500 entreprises américaines, de la tech, de l’industrie, de la santé.

- Le Bitcoin pourrait être votre levier: haut risque, haut potentiel.

- Le stablecoin est votre parking: utile pour temporiser, gérer les entrées/sorties, mais jamais pour investir.

Ne confondez pas non plus ne pas perdre avec gagner.

Et ne mettez pas vos espoirs dans une monnaie qui ne travaille pas.

Le SP500, c’est votre socle. Le Bitcoin, c’est votre option. Et si vous ne savez pas gérer le risque, vous allez vous brûler.

Bitcoin vs SP500: curieux de savoir comment cela se compare?

Lorsqu’il s’agit de constituer un portefeuille à long terme, les investisseurs chevronnés se tournent souvent vers des ETF qui suivent l’indice SP500.

Compte tenu de leur succès prouvé et de leur popularité parmi les institutions, il n’est pas surprenant que ces actifs soient les premiers choix de toute personne novice dans le monde de la finance traditionnelle.

Cependant, nous pourrions assister à un changement d’attitude progressif de cette norme étant donné la manière dont certains défendent l’idée d’intégrer les crypto-monnaies à tout portefeuille.

Les crypto-monnaies occupent en effet souvent le devant de la scène dans les discussions sur la meilleure façon de placer son argent.

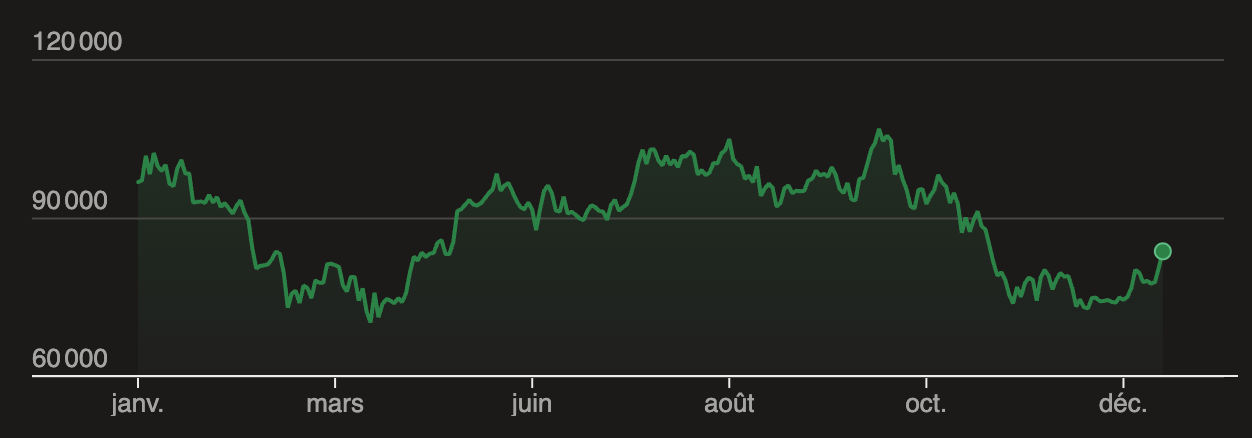

Cours du Bicoin en Euros – 2025

Premiers ETF en bitcoin

Le verdict est tombé au début 2024, et il résonne comme une mélodie cryptée dans les couloirs de la finance.

La SEC, ce gendarme américain des marchés, a enfin déroulé le tapis rouge pour les premiers ETF investissant en bitcoin physique.

Imaginez un instant: des morceaux de code, des algorithmes, des bits et des octets, désormais négociés comme des lingots d’or dans le monde virtuel.

Une tendance se dessine, telle une étoile filante, et elle ne se limitera pas au bitcoin.

Non, il n’a pas fallu attendre longtemps avant de voir apparaître des ETF investissant dans d’autres cryptomonnaies.

23 millions de nouvelles cryptomonnaies ont vu le jour en 2025 !!!! Fin décembre 2025, il était possible d’investir dans près de 30 millions de cryptomonnaies différentes !

Le rideau se lève, et les premières demandes d’ETF physiques sur l’Ethereum ont déjà été examinées. La SEC, telle une sentinelle vigilante, surveille la situation de près, scrutant chaque ligne de code, chaque transaction, chaque décentralisation.

Mais au-delà des protocoles cryptographiques et des wallets numériques, ce qui retient l’attention, c’est le rôle des grands gestionnaires d’actifs américains. Imaginez-les, tels des maîtres de cérémonie, orchestrant une symphonie financière.

Le plus grand d’entre eux, BlackRock, dirigé par le PDG charismatique Larry Fink, a fait volte-face. Jadis sceptique, il est aujourd’hui un fervent partisan du bitcoin. Pourquoi? Parce que, selon lui, le bitcoin est plus grand que n’importe quel gouvernement. C’est un bouclier numérique, une armure contre les manipulations gouvernementales et l’instabilité économique. Larry Fink, cet homme aux confidences murmurées dans les couloirs du pouvoir, a opéré une reconversion spectaculaire. Les chefs d’État, les banquiers, les investisseurs, tous l’écoutent. La SEC, elle aussi, a prêté l’oreille. Et c’est ainsi que les portes se sont ouvertes.

Même Vanguard, ce monument de la gestion d’actifs américaine, fondateur du premier fonds indiciel, s’y est mis.

Le bitcoin, symbole de révolution et de risque, divise toujours les investisseurs. Certains applaudissent, d’autres hésitent. Mais une chose est sûre: la partition est loin d’être terminée.

Et vous, quel est votre camp?

Qu’est-ce que le SP500?

Lancé il y a quasi 100 ans, le SP500 est un indice boursier qui suit la performance de 500 des plus grandes sociétés cotées sur les bourses américaines.

Des actions avec lesquelles nous interagissons quotidiennement aux noms technologiques à forte croissance, certains de ses titres les plus connus incluent Apple, Microsoft, Visa, Coca-Cola et McDonald’s.

En savoir plus:

https://lucbrialy.com/le-sp-500.html

Pourquoi le SP500 est-il si populaire?

En tant que baromètre de l’économie américaine, le SP500 est le choix de prédilection des investisseurs rationnels qui cherchent à conserver une position à long terme et très diversifiée, loin des modes du moment.

Cela est dû en grande partie à ses performances historiques éprouvées et à sa diversification dans de nombreux secteurs populaires.

En ayant l’intention de négocier et de détenir le SP500 dans une perspective à long terme, les investisseurs ont historiquement récolté des gains annuels de près de 10%, et cela malgré les crises de toutes sortes, et même une guerre mondiale.

Que disent désormais les analystes à propos du Bitcoin? Le récit changeant du Bitcoin.

La principale raison pour laquelle on parle autant de Bitcoin et d’autres crypto-monnaies aujourd’hui est le changement de ton à propos de la légitimité de la crypto.

Je constate en effet une grande différence de sentiment par rapport à 2022, lorsque la réputation du Bitcoin a été fortement endommagée par l’effondrement criminel de courtiers spécialisés comme Terra Luna, Celsius et FTX, les doutes des clients Coinbase, etc.

J’avais déjà à ce moment prévu un assainissement progressif du marché, avec ses courtiers véreux, et les conditions surréalistes de possession des portefeuilles crypto physiques.

J’avais en effet déjà eu quelques dizaines de mes étudiants qui m’avaient demandé conseil.

Quelques uns ne retrouvaient plus le mot se passe de leur clé (que voulez-vous que j’y fasse?), d’autres avaient perdu leur clé, d’autres encore se l’avaient fait voler, et les derniers se sont vus refuser par plusieurs banques le change de leurs Bitcoins.

Mais à présent que même les géants comme BlackRock et Vanguard s’impliquent aux États-Unis dans la scène crypto sous la forme d’un ETF Bitcoin, nous assistons à nouvel intérêt.

En plus de ce récit changeant, le Bitcoin était devenu également de plus en plus populaire en raison de son prétendu manque de corrélation avec l’état de la macroéconomie actuelle. En effet, compte tenu de sa nature décentralisée, le Bitcoin est considéré par certains comme une couverture contre la volatilité présente sur les marchés traditionnels.

Pour faire écho aux propos du PDG de BlackRock, Larry Fink, le Bitcoin était dans ce cas traité comme une fuite vers la qualité dans le cas d’un effondrement potentiel des banques.

Ensuite, il y a le facteur Trump.

Initialement sceptique vis-à-vis des cryptomonnaies, le président américain a opéré un revirement spectaculaire en les plaçant au cœur de sa stratégie économique.

Ce changement de cap s’est traduit par des mesures concrètes, notamment la création d’une réserve stratégique de bitcoins, une initiative sans précédent qui positionne les États-Unis comme un leader mondial dans le domaine des actifs numériques. Cette réserve, alimentée par des cryptomonnaies confisquées dans le cadre de procédures judiciaires, est conçue pour diversifier les avoirs nationaux tout en renforçant la sécurité économique du pays.

En parallèle, Trump a assoupli la réglementation entourant les cryptomonnaies, facilitant ainsi l’accès des entreprises et des investisseurs à ce marché en pleine expansion. Cette politique a permis de lever certaines barrières, comme celles imposées par l’administration précédente, et a ouvert la voie à une adoption plus large des technologies blockchain.

Sur le plan global, le bitcoin s’est affirmé comme un actif financier incontournable.

Les fonds cotés en Bourse dédiés au bitcoin ont atteint à un moment des sommets historiques. De plus, le nombre d’entreprises intégrant le bitcoin dans leur bilan ne cesse de croître, témoignant de la confiance accrue des acteurs économiques envers cette cryptomonnaie. Même les fonds de pension publics anglo-saxons, traditionnellement prudents, ont commencé à allouer une partie de leurs avoirs au bitcoin, marquant une évolution significative dans la perception de cet actif.

Ce double mouvement – une politique nationale ambitieuse et une reconnaissance internationale croissante – illustre la montée en puissance du bitcoin et des cryptomonnaies.

Les États-Unis surtout, sous l’impulsion de Trump, semblent déterminés à capitaliser sur cette dynamique pour consolider leur position de leader dans l’économie numérique.

Le stablecoin: un vieux fantasme en costume numérique

Il fut un temps où le Bitcoin incarnait la promesse d’une révolution monétaire: l’argent privé allait renverser les institutions, libérer l’individu de l’emprise gouvernementale, faire triompher la liberté.

Ce rêve s’est évaporé.

Pourquoi ?

Parce que le Bitcoin, comme les autres cryptomonnaies, est trop instable pour servir d’unité de compte ou de moyen de paiement. Quelle utilité d’être payé avec une « monnaie » qui double de valeur un mois pour en perdre la moitié le suivant ?

Mais voilà qu’un nouvel acteur entre en scène: le stablecoin.

Reconnu récemment par le Congrès américain via une loi au nom extravagant — le « GENIUS Act », tout droit sorti du lexique trumpien — il réactive l’ancienne rhétorique. L’argent privé serait de retour, prêt à redonner à l’individu sa souveraineté monétaire.

Le stablecoin fonctionne comme une cryptomonnaie classique:

💳 Les paiements ne transitent pas par les banques.

📜 Les transactions sont enregistrées dans un registre numérique que tout le monde peut consulter… en théorie.

📉 Mais en pratique, ce registre est si dense qu’il décourage même les plus curieux.

Ce que le stablecoin apporte, c’est une stabilité promise.

Quiconque émet un stablecoin (en principe, n’importe qui peut le faire) garantit au détenteur qu’il pourra l’échanger contre un dollar.

Exemple : Amazon émet 1 milliard de stablecoins, et détient en réserve 1 milliard de dollars. Résultat ? Le détenteur peut convertir son token en billet vert à tout moment. C’est la stabilité adossée au dollar — du moins en apparence.

Mais les économistes sourcillent. Ce système n’est pas nouveau. Au XIXe siècle, les banques américaines émettaient leurs propres billets, échangeables contre une quantité fixe d’or ou d’argent. Elles juraient disposer des réserves nécessaires. Puis, poussées par la quête du profit, elles prêtèrent leur or pour engranger des intérêts. Les clients, inquiets, demandèrent à échanger leurs billets… et ne trouvèrent plus d’or. Résultat : faillites en série, récession, misère.

C’est ainsi qu’est née la Réserve Fédérale, seul organe autorisé à émettre des dollars.

Et aujourd’hui ? L’histoire bégaie. Le gouvernement américain relance un système bancaire libre: Amazon et consorts pourront émettre des stablecoins, devenant banquiers d’un nouveau genre.

Ils promettent la convertibilité, mais combien tiendront parole?

Le GENIUS Act prévoit des contrôles pour s’assurer que ces géants possèdent bien les réserves nécessaires. Mais dans un climat politique prônant la dérégulation à tout prix, ces contrôles risquent d’être poreux et inefficaces.

Le décor est planté pour une répétition historique:

📉 promesses de stabilité,

📉 manque de transparence,

📉 nouvelles crises financières à l’horizon.

Un stablecoin n’est pas un investissement

Un stablecoin n’est pas un investissement, c’est une réplique numérique d’une monnaie traditionnelle, conçue pour rester stable, comme son nom l’indique.

💡 Voici ce qu’il faut comprendre:

- Un stablecoin comme l’USDC ou l’USDT est adossé à une devise fiat (ex : le dollar). En théorie, 1 stablecoin = 1 dollar, garanti par une réserve équivalente en dollars détenue par l’émetteur.

- Contrairement au Bitcoin ou à l’Ethereum, qui sont volatils et utilisés pour la spéculation, le stablecoin est fait pour conserver une valeur fixe, faciliter les paiements, ou stationner de la liquidité temporairement.

- ⚠️ Donc : détenir un stablecoin, c’est comme détenir des dollars numériques. Vous ne gagnez rien dessus.

🙋 Alors pourquoi en détenir?

- Pour stationner son argent hors des banques sans subir la volatilité des cryptos classiques.

- Pour envoyer des paiements internationaux plus rapidement et à moindre coût.

- Pour rester liquide en crypto entre deux investissements (ex : vendre du Bitcoin → attendre → racheter).

- ⚠️⚠️⚠️ Dans le cas d’activité criminelles.

📉 Rendement? Non. Mais certains essaient…

Certains protocoles de finance décentralisée (DeFi) proposent de staker ou prêter vos stablecoins contre un rendement (3 à 7 %). Mais attention: ces rendements s’accompagnent de risques élevés, de contrats non garantis, et parfois de projets douteux.

👉 En résumé: Si vous cherchez un investissement qui rapporte, oubliez le stablecoin.

Similitudes entre Bitcoin vs SP500

La seule réelle similitude que partagent Bitcoin vs SP5000 est qu’ils excellent pendant les périodes de politique monétaire accommodante, lorsque les banques centrales visent à stimuler l’économie, en abaissant les taux d’intérêt.

Même si nous sommes peut-être conscients que les plans de relance et les faibles taux d’intérêt entraînent un afflux de fonds supplémentaires sur le marché des actifs, il est crucial de comprendre pourquoi c’est le cas.

Durant les phases d’assouplissement quantitatif, les banques centrales ont tendance à acheter des obligations d’État, ce qui injecte des liquidités dans l’économie. Cela crée un environnement de taux d’intérêt bas, permettant aux entreprises et aux particuliers d’obtenir des prêts tout en minimisant leur coût d’emprunt desdits fonds. Ce fut le cas lors de la pandémie de Covid-19, lorsque les entreprises ont fait des achats importants pour profiter de taux d’intérêt favorables et proches de zéro. Cela a stimulé la croissance globale que les entreprises technologiques pouvaient réaliser, conduisant les actions pandémiques comme Peloton, Zoom et DocuSign à atteindre des sommets sans précédent alors que la demande et les niveaux de revenus prévus augmentaient de nombreux multiples.

En fin de compte, c’est ainsi que le S&P 500 a réussi à se remettre si rapidement de sa chute de février 2020, car les entreprises ont réagi rapidement aux taux d’intérêt favorables et ont profité du faible coût de l’emprunt.

De même, comme dans le cas du Bitcoin, les traders ont également commencé à injecter davantage de fonds sur le marché de la cryptographie et à spéculer de manière effrénée grâce à un accès facile aux fonds et aux chèques de relance émis par le gouvernement.

Cela a finalement conduit le Bitcoin à atteindre un niveau record juste avant que les gouvernements n’y mettent fin en augmentant les taux d’intérêt.

Le Bitcoin est enfin plus facilement accessible

C’était loin d’être le cas dans le passé, où il fallait appeler les maisons de courtage et attendre que les courtiers nous aident à exécuter leurs transactions et à obtenir les meilleurs prix possibles.

De l’accès à différents marchés à des frais de commission abordables, les investisseurs n’ont aujourd’hui aucun problème à négocier un ETF SP500.

Même si l’on n’aurait peut-être pas dit la même chose à propos du Bitcoin il y a dix ans, les traders de crypto ont certainement plus de facilité à accéder au Bitcoin de nos jours.

Grâce à la prévalence des échanges centralisés, les traders de crypto peuvent déposer leurs fonds sans effort et même accéder à toutes sortes de produits dérivés liés au Bitcoin comme les contrats à terme et les options.

Différences entre Bitcoin et S&P 500

Niveau de diversification

La différence la plus évidente entre Bitcoin vs SP500 est que le premier est un actif numérique unique tandis que le second est un indice complet des 500 plus grandes sociétés cotées aux États-Unis (et quasi donc au monde).

Alors que le trading de Bitcoin vous donne une exposition à 100% à la pièce elle-même, l’investissement dans l’indice SP500 vous offre un mélange pondéré en fonction de la capitalisation boursière de diverses actions, comme Apple, Microsoft, Coca-Cola, Mac Donalds et Amazon.

En fin de compte, cela rend le SP500 adapté aux investisseurs à long terme, compte tenu de sa diversification par rapport à l’actif numérique singulier qu’est le Bitcoin.

Volatilité

Lorsque l’on compare Bitcoin vs SP500, un grand sujet de discussion est la différence de leur volatilité.

Pour évaluer cela, nous pouvons jeter un œil aux performances historiques du Bitcoin vs SP500.

Les performances du Bitcoin s’apparentent à des montagnes russes. D’une chute de plus de 64 % en 2022, à une hausse de 160 % en 2023, d’une rechute spectaculaire fin 2024 et d’une hausse début 2025, avec un désastre en 2026, les traders de crypto devront être à l’aise avec la volatilité du Bitcoin lorsqu’ils le négocient.

Les courbes historiques du cours du Bitcoin ressemblent à celles des attractions les plus épiques de Disneyland.

À l’inverse, l’indice SP500 affiche depuis 1923 un rendement moyen d’environ 10% si l’on considère sa performance annuelle, et, malgré des hauts et bas inévitables, est beaucoup moins volatil étant donné qu’il s’agit d’une référence pour la performance globale de l’économie américaine.

Bien qu’il ait généré des rendements globaux moindres que le Bitcoin sur la même période comparative, le SP500 est par conséquent certainement plus cohérent sur le long terme si l’on considère ses performances jusqu’à présent et son historique à long terme.

Différents niveaux de réglementation

Pour tous ceux qui ne sont pas familiers avec les crypto-monnaies, le Bitcoin et la scène crypto peuvent certainement ressembler au Far-West étant donné les différences réglementaires par rapport aux investissements traditionnels.

Cependant, de nouveaux cadres réglementaires continuent d’émerger dans l’espace cryptographique.

Les échanges centralisés ont par exemple lancé la réglementation en appliquant les exigences de vérification Know Your Customer (KYC) pour se conformer aux normes anti-blanchiment d’argent.

Bitcoin vs SP500: sont-ils corrélés?

Curieux de savoir si le Bitcoin est corrélé au SP500?

Lorsqu’on compare le Bitcoin et le S&P 500, la question de leur corrélation mérite une analyse nuancée.

En statistique, la corrélation se mesure par un coefficient variant de –1 à 1 ; un coefficient de 1 signifie que les deux actifs évoluent ensemble dans la même direction, tandis qu’un coefficient de –1 indiquerait des évolutions opposées. Dans ce contexte, il apparaît que le Bitcoin et le S&P 500 montrent souvent une corrélation positive, bien que le comportement de Bitcoin soit nettement amplifié par rapport à l’indice traditionnel.

En effet, plusieurs analyses montrent que le Bitcoin agit comme une version « à effet de levier » du S&P 500. Par exemple, des données récentes indiquent qu’en 2024, alors que le S&P 500 progressait d’environ 24 %, le Bitcoin enregistrait une hausse de près de 135 %. De même, en 2023, l’indice a augmenté de 26 % tandis que le Bitcoin a bondi autour de 147 %, et lors de périodes baissières, comme en 2022, le S&P 500 a chuté de 19 % contre une baisse de 65 % pour le Bitcoin. Ces chiffres illustrent clairement que lorsque le marché boursier connaît un mouvement, le Bitcoin tend à suivre la tendance de manière exacerbée, renforçant ainsi l’idée d’une corrélation forte, mais avec une volatilité accrue.

Cependant, cette relation n’est pas immuable.

En effet, bien que dans de nombreux contextes, le Bitcoin et le S&P 500 évoluent de concert, il n’en demeure pas moins que le Bitcoin reste sensible à des facteurs spécifiques à l’univers des cryptomonnaies, tels que des changements réglementaires, des innovations technologiques ou des ruptures de confiance liées à la sécurité des plateformes. Cette double dynamique signifie que, hors périodes de stress généralisé sur les marchés, le Bitcoin peut parfois montrer des comportements qui lui sont propres, se détachant temporairement de la tendance générale observée sur le S&P 500. Des plateformes spécialisées fournissent d’ailleurs des outils interactifs pour suivre en temps réel ces variations de corrélation, soulignant que le degré de synchronisation peut varier d’une période à l’autre.

Pour le praticien et l’investisseur, comprendre cette corrélation offre des clés pour mieux ajuster sa stratégie de diversification et de gestion des risques. Lorsque le sentiment de marché est favorable, le Bitcoin peut offrir des rendements supérieurs, renforçant l’effet de levier sur les tendances haussières du S&P 500. Inversement, en cas de retournement de marché, sa sensibilité accrue peut entraîner des pertes plus marquées. Ainsi, s’il est tentant de voir en le Bitcoin un actif totalement non corrélé, l’analyse récente tend à montrer que son évolution suit largement l’orientation générale des marchés traditionnels, même si les amplitudes diffèrent.

En somme, le Bitcoin et le S&P 500 présentent une corrélation notable, surtout en période de forte volatilité, ce qui suggère que le Bitcoin peut être vu comme une version amplifiée des mouvements du marché boursier. Néanmoins, cette relation reste dynamique et dépendante de multiples facteurs, invitant chaque investisseur à surveiller de près ces interactions pour adapter ses stratégies en fonction du contexte économique global.

Inclure le Bitcoin dans un portefeuille complet?

Dans une étude approfondie menée par Fidelity, l’entreprise a examiné l’impact de l’ajout d’un petit pourcentage de Bitcoin à un portefeuille traditionnel composé d’actions et d’obligations.

Cette étude a révélé que les investisseurs qui ajoutaient seulement 1% de Bitcoin à leur portefeuille connaissaient une volatilité accrue d’environ 3%.

En analysant les données disponibles sur le Bitcoin, qui restent encore limitées, l’étude a également conclu que le Bitcoin avait le potentiel d’améliorer la diversification globale compte tenu de sa corrélation parfois fluctuante avec les actifs traditionnels.

Il pourrait donc sembler logique d’envisager d’attribuer une partie d’un portefeuille complet à une classe d’actifs comme le Bitcoin (et/ou les autres crypto-monnaies), étant donné sa capacité à agir comme une couverture potentielle des risques boursiers et de par ses rendements phénoménaux jusqu’à présent.

Cependant, les investisseurs doivent en fin de compte maintenir une gestion stricte des risques étant donné la forte volatilité du Bitcoin, car l’augmentation de ce type d’avoirs en portefeuille devra par conséquent être justifiée par des rendements encore plus élevés.

Les investisseurs qui envisagent donc d’ajouter du Bitcoin à leur portefeuille doivent prendre en compte les risques encourus et la manière dont le Bitcoin pourrait modifier toute la dynamique de leur portefeuille global.

À vous de savoir si cela en vaut la peine.

Cela ne l’est de toutes façons probablement pas pour les rentiers en phase de consommation de richesse où une certaine absence de volatilité est de loin préférable à une augmentation hypothétique du rendement via une spéculation sur des actifs non encore établis.

La France, un pays de joueurs plutôt que d’investisseurs

La France est un pays où l’épargne est peu productive, et la culture boursière en général proche de zéro.

C’est ce que révèle la dernière enquête de l’Autorité des Marchés Financiers.

Seuls 24% des Français investissent en effet dans un outil financier quelconque autre que le livret et l’assurance-vie, qui ne sont pas des placements, mais des garanties de perdre du pouvoir d’achat.

Il est donc déroutant de constater qu’il y a plus de Français qui détiennent des crypto-monnaies (9 %) que des actions (7 %) ou des ETF (2 %)!!!

Comment expliquer cet état de fait absolument déconcertant?

Une étude plus fine des nouveaux investisseurs d’aujourd’hui montre que ceux-ci sont majoritairement des hommes, beaucoup plus attirés par la spéculation sur les crypto et les NFT que les investisseurs classiques, et qu’ils se renseignent plutôt sur les réseaux sociaux ou auprès de leurs amis que de professionnels.

La majorité d’entre eux avouent jouer fréquemment ou parfois, que ce soit en ligne ou hors ligne:

-58% d’entre eux s’adonnent aux jeux d’argent (poker, casino),

-79% s’essaient aux jeux de hasard payants (cartes à gratter, loto, etc.),

-68% misent sur des événements sportifs.

On en arrive donc à cette ahurissante conclusion: les nouveaux investisseurs qui spéculent en crypto sont surtout des joueurs, pas des investisseurs.

De plus, ces nouveaux prétendus investisseurs affichent une prétention impudente: plus des deux tiers d’entre eux se croient calés en finance, et partagent volontiers leur ‘savoir’ autour d’eux.

Seulement voilà: quand ces experts auto-désignés sont testés sur des notions simples comme les effets de l’inflation, la diversification ou le rapport risque/rendement, plus de la moitié d’entre eux n’ont répondu correctement qu’à deux questions sur six!

Il n’est pas très rassurant non plus de savoir que 40% des 18-24 ans affirment que le but d’investir est de gagner beaucoup d’argent rapidement.

Voilà ce qu’on récolte comme désastre quand votre seule source d’information est n’importe quel petit con ignare qui raconte des inepties sur des réseaux sociaux comme TikTok.

Offre démesurée

Le marché des cryptomonnaies a connu une évolution paradoxale, presque déroutante pour l’observateur non averti.

Alors même qu’un nombre absolument record de nouvelles cryptomonnaies a été créé et que le bitcoin a continué de gagner du terrain dans les portefeuilles des investisseurs, la capitalisation totale du marché s’est contractée en 2025, passant d’environ 3 270 milliards de dollars à 2 960 milliards de dollars, soit une baisse de 9,5%.

Ce recul surprend d’autant plus que l’année a vu naître près de 23 millions de nouvelles cryptomonnaies, un volume qui dépasse l’entendement.

La cadence de création a été soutenue tout au long de l’année, avec un pic spectaculaire le 8 juillet, journée durant laquelle 1,3 million de nouvelles monnaies numériques ont été mises en circulation.

À la fin décembre, l’investisseur moyen se retrouvait face à un univers composé de près de 30 millions de cryptomonnaies différentes, un foisonnement rendu possible par la multiplication des réseaux, des blockchains et des outils permettant de lancer un token en quelques clics.

Cette explosion de l’offre a été amplifiée par le rôle croissant des réseaux sociaux et d’une armée d’influenceurs spécialisés dans l’arnaque financière, qui ont largement contribué à la promotion, à la mise en scène et à la hype entourant ces nouveaux projets, profitant de la naïveté de joueurs qui confondent investissement et pari.

À cela s’ajoute un cadre législatif nettement plus permissif que celui qui encadre les produits financiers traditionnels, facilitant encore davantage l’émergence de monnaies souvent éphémères.

Pourtant, cette profusion ne doit pas être interprétée comme un signe de bonne santé du marché. Bien au contraire : elle profite essentiellement aux émetteurs et à leur écosystème de promoteurs, rarement aux investisseurs finaux.

Dans la majorité des cas, ces nouvelles cryptomonnaies se sont effondrées aussi vite qu’elles étaient apparues, disparaissant des radars après quelques semaines ou quelques mois.

Les particuliers, eux, se sont souvent retrouvés avec des actifs illiquides, impossibles à revendre sans pertes importantes.

Pendant ce temps, le bitcoin, qui représente désormais 59% du marché, a connu une année particulièrement volatile.

Après avoir débuté 2025 à 93 429 dollars, il a atteint un sommet historique de 126 200 dollars en octobre, avant de retomber à 87 509 dollars en fin d’année, soit une baisse de 6,3%.

Plusieurs facteurs expliquent cette correction : les tensions liées à la guerre commerciale mondiale déclenchée par Donald Trump, le retour généralisé de l’aversion au risque, la réaffirmation du rôle refuge de l’or, ainsi que des pertes massives sur des positions en bitcoin utilisant un effet de levier excessif.

Malgré ces turbulences, le bitcoin continue de s’imposer comme un placement de plus en plus accepté et institutionnalisé.

Si vous appréciez les cryptomonnaies, mieux vaut vous concentrer sur le bitcoin, la seule véritable valeur dominante dans un marché où l’offre explose de manière totalement disproportionnée.

Comment investir dans le Bitcoin aujourd’hui

Le lancement réussi des trackers physiques en bitcoin aux États-Unis a des répercussions significatives sur le marché des cryptomonnaies.

Voici quelques-uns de ses effets notables :

1.Validation de l’Investissement

La SEC (Securities and Exchange Commission), gardienne des marchés américains, a donné son feu vert à ces produits. Cette autorisation est perçue comme une validation de l’investissement dans les cryptomonnaies. Désormais, elles sont considérées comme un nouvel actif à part entière, avec une place légitime dans le paysage financier.

2. Nouvelle Porte d’Entrée pour les Investisseurs

Les trackers, ces instruments financiers accessibles à tous, ouvrent le marché des cryptomonnaies à de nouveaux investisseurs. Pour la première fois, certains institutionnels pourront investir dans ces actifs numériques. De plus, ces investissements sont éligibles aux très populaires plans d’épargne-pension américains.

3. Simplicité et Accessibilité

Les trackers sont devenus le moyen le plus simple d’investir dans le bitcoin. Plus besoin de jongler avec les plateformes cryptographiques, les portefeuilles spécialement conçus pour stocker des cryptomonnaies, ou les comptes auprès d’intermédiaires obscurs. Via ces trackers, les investisseurs acquièrent des bitcoins de manière indirecte, sans se perdre dans les méandres du code. La barrière à l’entrée est plus basse que jamais. Et ces trackers sont traités comme d’autres actifs dans les comptes-titres.

4. En Europe également

Que ce soit bien clair: vous ne pouvez pas acheter ces produits américains en tant qu’investisseur européen en raison de notre législation protectionniste.

Mais vous pouvez en acheter d’autres comme VanEck Vectors Bitcoin ETN et WisdomTree Bitcoin ETF.

Mon conseil sur le Bitcoin vs SP500

En termes simples et très résumés, investir dans le bitcoin, c’est comme investir dans une seule action individuelle: lorsque vous achetez la pièce, vous la possédez. Votre potentiel de richesse est dès lors totalement et irrémédiablement lié à cet actif.

Par contre, investir votre argent dans le SP500 signifie répartir le potentiel d’investissement entre 500 entreprises, offrant ainsi une diversification et une stabilité beaucoup plus larges.

En plaçant votre argent dans une seule action au début de sa phase haussière, vous pourriez générer des rendements prometteurs.

À l’opposé, si vous faites un mauvais choix, vous risquez de perdre tout votre argent.

Comparer le SP500 au Bitcoin est donc comparer des pommes et des poires.

Mais cette comparaison offre néanmoins de nombreuses occasions de réfléchir au fonctionnement de ces différents marchés et à la manière dont vous pouvez les exploiter dans votre portefeuille.

Si vous êtes prêt à acheter un actif spéculatif ayant généré de solides rendements dans le passé, et vous pouvez accepter une volatilité extrême, le bitcoin pourrait avoir votre préférence.

Cependant, si vous recherchez quelque chose de plus éprouvé, avec une volatilité plus acceptable, l’indice SP500 peut être un meilleur pari.

Le choix personnel qu’il est préférable de faire dépend de votre appétit pour le risque et de votre horizon temporel lors de la planification et de l’exécution de vos investissements.

Si, comme moi, vous n’investissez jamais en actions individuelles, vous devriez vous poser la question de savoir s’il est opportun de faire -en quelque sorte- une exception pour le bitcoin.

Pour les investisseurs à long terme qui veulent créer leur richesse et la conserver, l’indice SP500 devra globalement être préféré.

Comme le disait si bien Warren Buffett (et celui-là ne perd pas son temps sur TikTok):

La bourse est un outil permettant de transférer

l’argent des impatients aux patients.

À l’inverse, si vous êtes un spéculateur chevronné qui comprend les cycles traversés par la crypto, qui dispose d’une gestion stricte des risques et de stratégies de trading efficaces, et possède d’autres ressources financières qui peuvent former un tampon bien nécessaire, alors prendre ce risque et surfer sur la volatilité du Bitcoin pourrait être attrayant.

Et si vous êtes un investisseur débutant, sans connaissances prouvées du placement d’argent sain et stratégique, non-expérimenté, et que vous désirez réaliser votre premier investissement avec votre argent durement gagné, vous devriez à tout prix éviter l’aventure crypto.

🧨 Conclusion stratégique

Comparer Bitcoin, SP500 et stablecoins n’a aucun sens. Ils ne jouent pas le même rôle. Ils ne servent pas le même objectif. Ils ne s’adressent pas au même type d’investisseur.

- Le SP500 construit.

- Le Bitcoin amplifie.

- Le stablecoin stationne.

À vous de choisir si vous voulez investir, ou jouer.

Comment battre le marché avec 2 ETF et zéro stress

Vous voulez investir en bourse sans vous prendre la tête?

Vous cherchez une méthode simple et efficace pour battre le marché sur le long terme?

Apprenez à choisir les bons ETF au moindre coût et à les laisser fructifier sans stress.

Dollar faible : Trump ignore le vrai risque

L’or explose, le dollar chute, la Fed est sous pression. Voici pourquoi la stratégie de Trump crée un risque majeur pour les investisseurs.

Vieillissement démographique : comprendre la tendance gagnante

Le vieillissement démographique mondial transforme l’économie. Secteurs gagnants, risques, stratégies : découvrez comment adapter votre portefeuille.

Trump vs Powell : un choc qui peut tout changer

L’affrontement Trump–Powell prend une tournure inédite. Enjeux, risques, marchés, métaux précieux : voici ce que les investisseurs doivent comprendre.

Vos commentaires

Seront refusés les commentaires anonymes, insultants, contenant du spam, de fausses adresses email, des liens vers des sites commerciaux ou n’ayant rien à voir avec le sujet. Restez poli et lisez l’article dans sa totalité avant de vous lancer dans des critiques qui le plus souvent sont rencontrées un peu loin.

0 commentaires